|

|

|

| 古川みほの たのしい「マネ活」 |

悠々自適な

暮らし計画

~ カギは年金にあり!~ |

|

|

|

|

|

|

| 古川みほの たのしい「マネ活」 |

悠々自適な

暮らし計画

~ カギは年金にあり!~ |

|

|

|

|

|

|

|

|

| < 共済まんが >「がんばれ! PE(ぺー)助 」 |

| 「見守り活動」と称して今日も勝手にお宅訪問する「PE(ペー)助」。訪問先の家族とも打ち解け、ちゃっかり食事までご馳走になる始末。。(まんが 百万 友輝) |

|

|

|

| | |

|

新型コロナの勢いが収まりません。どうやら今年もGWの帰省や旅行はあきらめるしかなさそうですね。そんな中、使い勝手の良さそうなオンラインツアーサイトを見つけましたのでご紹介します。

今月、国内最大級のオンラインツアー検索サイト『オンタビ(https://ontabi.jp/) 』がリリースされました。15以上のサイトが取扱う1,000件以上のツアーから横断的に検索できるサイトです。エリアやテーマ、予算などからも検索できますので、毎日シチュエーションを変えて楽しむのもアリです。低予算で旅行の気分が味わえるオンラインツアー、今年こそ利用してみてはいかがでしょうか? |

|

| さて、今回のコラムは昨今話題の「FIRE」など悠々自適な生活を目指すアナタへ向けて、ファイナンシャルプランナーが考える成功へのカギと注意点をお伝えいたします。ぜひ最後までご覧ください。 |

|

| PE共済会 事務局 藤原 |

|

| 古川みほの たのしい「マネ活」 |

| 悠々自適な暮らし計画~カギは年金にあり!~ |

|

|

こんにちは。ファイナンシャル・プランナーの古川みほです。

FIREがちょっとしたブームです。私、この言葉を知らなくて、燃え尽きるって意味?と思っていたのですが、早期リタイアFinancial Independence Retire Earlyという意味であると、わりと最近知りました。一昔前でいう「悠々自適」な生活を心身共に元気なうちから始める、なんとステキな考え方なんでしょうと思う一方、好き好んで仕事をしている私には、何をしたらいいか逆に迷ってしまいそうとも感じました。みなさんはいかがでしょうか。 |

|

| さて、FIREを成功させるためには、趣味にしろライフワークにしろ、FIRE中の「生きがい」と「お金」の両輪が、バランスを保ちながら進まないとひっくり返りそうです。FIREであるかそうでないかにかかわらず、フリーランスの私たちは、仕事においての第一線を離れるタイミングを自分で決めることができます。完全リタイアでなくても、仕事以外のことに時間やエネルギーの比重を置く時期を設けたい方もいらっしゃるでしょう。いずれにしても、現在のファーストタームからセカンドタームに移る場合、一気に飛び降りるのではなく、ソフトランディングするための準備が必要ではないかと思います。 |

|

| 今回は、リタイア時期から逆算して、現役ど真ん中の今どれだけ「頑張る」必要があるか、現役、準備時期、リタイア後の3段階に分けて検討してまいります。 |

|

| |

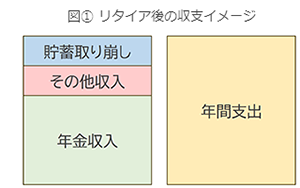

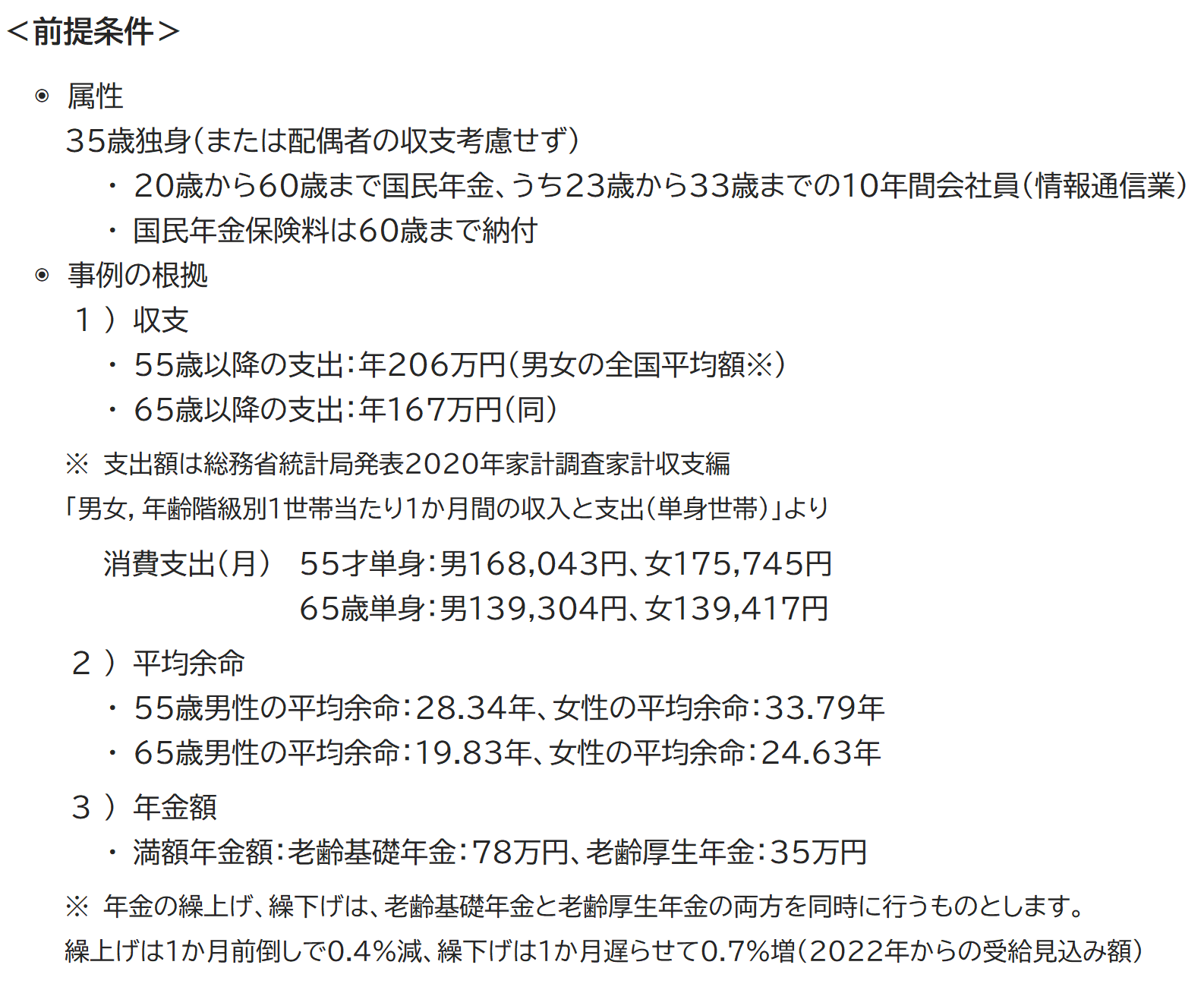

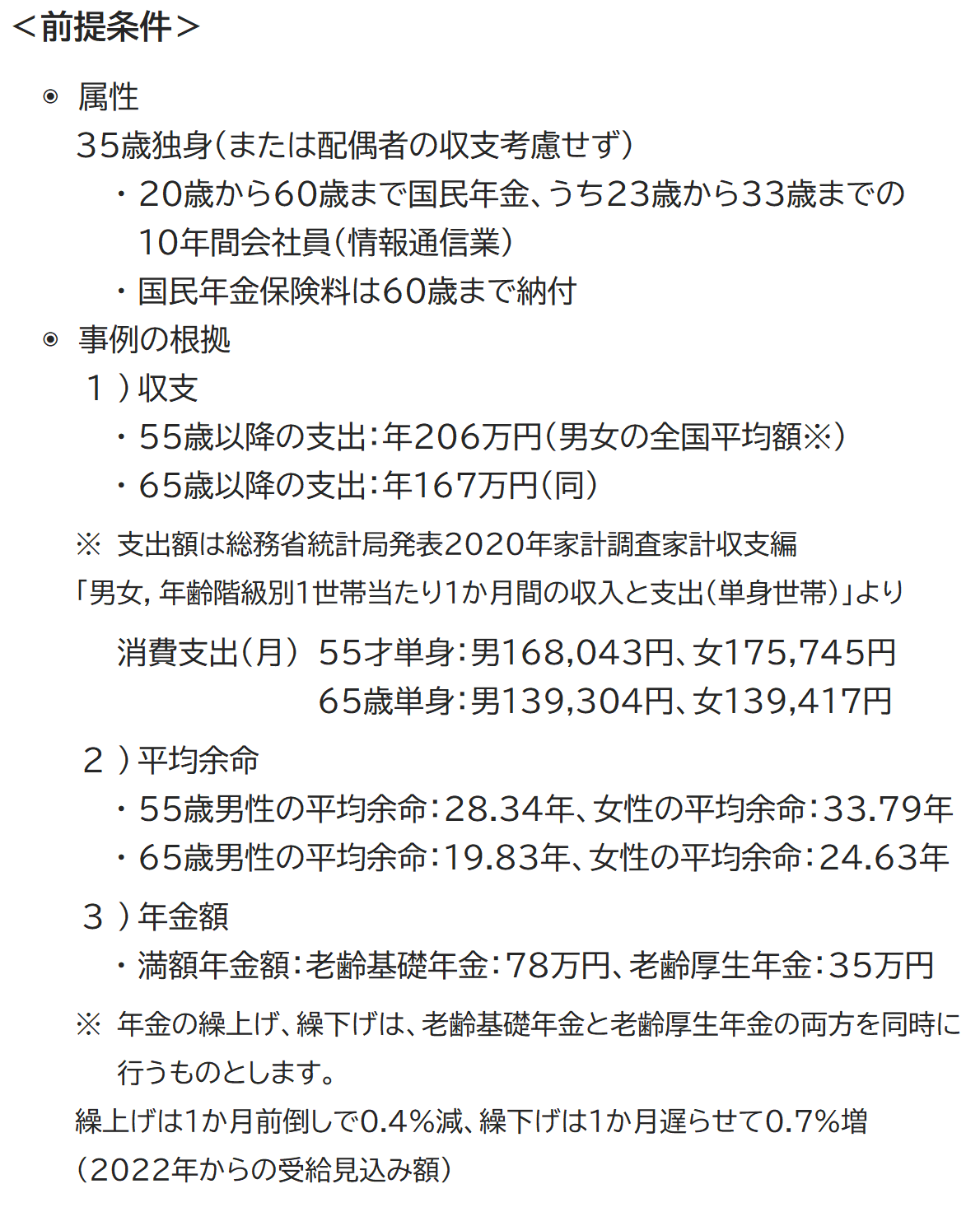

(1)リタイア後

家賃や利息が定期的にガッポリ入る方は別として、多くの場合、収入のほとんどは老齢年金です。収入より支出が多くなることが一般的ですので、貯蓄を取り崩す時期とも言えます。いつ亡くなるかは誰にもわかりませんから、平均余命(表①/ある年齢の方があと何年生きるかの平均。毎年厚生労働省が発表)や平均寿命(その年の新生児があと何年生きるかの平均)、あるいは「人生100年と言われているから100歳まで」などで区切って、貯蓄が底を着かないためにいくら貯めておくべきかを検討する必要があります。

|

|

| |

|

(1)リタイア後

家賃や利息が定期的にガッポリ入る方は別として、多くの場合、収入のほとんどは老齢年金です。収入より支出が多くなることが一般的ですので、貯蓄を取り崩す時期とも言えます。いつ亡くなるかは誰にもわかりませんから、平均余命(表①/ある年齢の方があと何年生きるかの平均。毎年厚生労働省が発表)や平均寿命(その年の新生児があと何年生きるかの平均)、あるいは「人生100年と言われているから100歳まで」などで区切って、貯蓄が底を着かないためにいくら貯めておくべきかを検討する必要があります。 |

|

| |

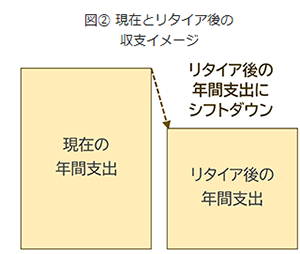

(2)準備時期

リタイア後の生活をイメージし、経済面では支出を安定させる時期です。体力や健康面に加えて、1日24時間を誰とどこでどのように過ごすかといった時間軸、何を大切に生活するかといった価値観軸、お金が必要となること、そうでもないことに分ける経済軸の3つについて自分らしく過ごす方向性を検討し、ペースをつかんでいきます。経済面では、この時期に貯蓄のチェックや見直しなどを適宜行えるかが、(1)リタイア後にソフトランディングできるかのカギとなります。

|

|

| |

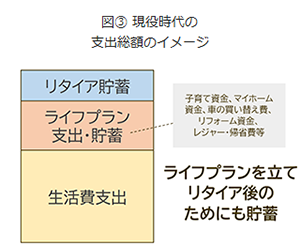

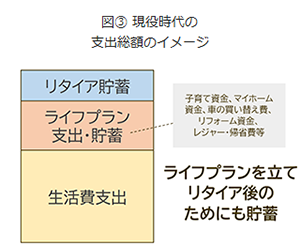

(3)現役時期

日々の生活を送りつつ、リタイア時期で必要な貯蓄を確保する時期です。リタイア時期のために今を生きているわけではありませんから、ライフプランを立てて優先順位をつけ、ニーズにあった金融商品やしくみを選ぶことが大事です。

|

|

| |

|

(2)準備時期

リタイア後の生活をイメージし、経済面では支出を安定させる時期です。体力や健康面に加えて、1日24時間を誰とどこでどのように過ごすかといった時間軸、何を大切に生活するかといった価値観軸、お金が必要となること、そうでもないことに分ける経済軸の3つについて自分らしく過ごす方向性を検討し、ペースをつかんでいきます。経済面では、この時期に貯蓄のチェックや見直しなどを適宜行えるかが、(1)リタイア後にソフトランディングできるかのカギとなります。 |

|

|

(3)現役時期

日々の生活を送りつつ、リタイア時期で必要な貯蓄を確保する時期です。リタイア時期のために今を生きているわけではありませんから、ライフプランを立てて優先順位をつけ、ニーズにあった金融商品やしくみを選ぶことが大事です。 |

|

|

|

| 国の社会保障の1つである国民年金および厚生年金保険には、一定の障害を負った場合に支給される障害年金、一定の遺族に該当する場合に支給される遺族年金、65歳以降毎年、生きている限り受給できる老齢年金の3種類があります。ここでは老齢年金の話をします。 |

|

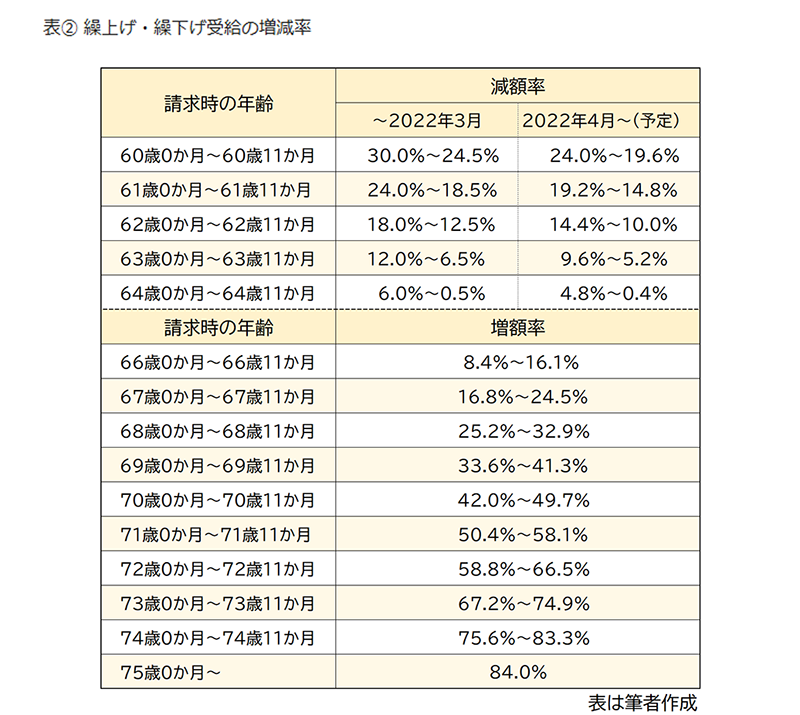

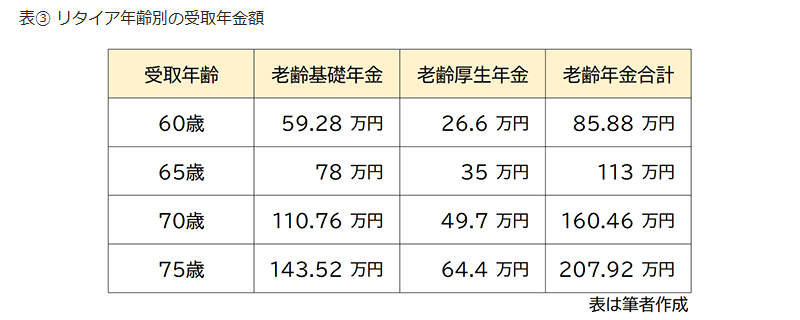

老齢年金を何歳から受け取れるかは法律で決まっており、昭和36年4月2日以降生まれの男性と昭和41年4月2日以降生まれの女性は65歳です。たくさんデメリットがありますが60歳から65歳の間の1か月刻みで早く受け取り始めることもできますし、66歳から70歳(2022年4月からは75歳)の間の1か月刻みで遅く受け取り始めることもできます。前者を「繰上げ受給」、後者を「繰下げ受給」といい、繰上げすると1か月あたり0.5%(2022年4月からは0.4%)減額され、繰下げすると1か月あたり0.7%増加します。

例えば、65歳から年間100万円の老齢年金を受給予定の人が60歳から繰上げ受給すれば、2022年4月以降は76万円、75歳から繰下げ受給すれば184万円をそれぞれ一生涯受け取ることになります。 |

|

|

|

| 今回は割愛しますが、繰上げ受給だけでなく繰下げ受給にもデメリットはあります。仕事等による収入に応じて繰上げまたは繰下げ受給を選択することがカギになります。 |

|

|

| さて、今どれだけ頑張ればよいか、リタイア時期から検討する考え方を取り上げてまいりました。現役時期、準備時期、リタイア後それぞれのポイントと、リタイア後の主な収入である年金受給開始時期と金額について解説しましたが、今一つイメージをつかみづらいのではないでしょうか。そこで、リタイア時期と年金の受給開始年齢を変えるとお金の流れがどう変化するか、2つのケースで比較してみましょう。 |

|

|

|

|

|

<ケース1 55歳で完全リタイア>

A:年金60歳から繰上げ受給

B:年金65歳から受給

C:年金70歳からに繰下げ受給

<ケース2 50歳から年収300万円、65歳で完全リタイア>

A:年金65歳から受給

B:年金70歳からに繰下げ

C:年金75歳からに繰下げ

|

|

| <ケース1 55歳で完全リタイアした場合の推移> |

|

|

| それぞれの収支累計で一番マイナスとなる金額が、完全リタイアまでに準備しておかないといけない金額です。金額はあくまで今回のケースにおける試算額ですので、人それぞれ異なりますのでご注意ください。また、持ち家の方は住まいのリフォーム、耐久消費財買換え、老人ホーム入居など、リタイア後にも様々なライフプラン支出があります。生活費とは分けて確保しておく必要があります。 |

|

|

| いかがでしたでしょうか。逆算して検討することで、リタイア時期にいくら必要か(必ずしも2,000万円ではないことも)リタイアまでに時間があればあるほど選択肢も多く、より自由なプランニングができることもご理解いただけたことと思います。 |

|

| 日本の年金制度は、65歳まで会社員として働き、退職後、年上の夫が亡くなるまでは夫婦2人世帯、という暗黙の「ルート」で作られているところがあります。せっかくフリーランスという働き方を選んだのですから、この「ルート」を外れ、自分らしい生活を送りたいものです。経済面に関しては、社会保険を含め何歳からどの制度を利用できるか、どれくらい自分で備えておくべきかの計画、つまりライフプランとリタイアメントプランをしっかり立て、適宜修正を加えていくことが大切です。 |

|

| 子育てや耐久消費財など、将来のライフプラン支出をどう考えたらよいかわからない、という方は、ファイナンシャル・プランナーにご相談してみてはいかがでしょうか。 |

|

| | |

|

PE共済会では、本コラムを担当されている「暮らしのお金の保健室 古川みほ」先生へのライフプランニングを希望される方を募集中です。

ご希望の方は具体的なご相談内容を添えて、PE共済会事務局(kyousaikai@mcea.co.jp)宛にメールタイトル「ライフプランニング希望」をつけて、ご相談内容をお送りください。

|

|

| | |

| | |

|

< 執筆者のご紹介 >

暮らしのお金の保健室 代表 古川みほ http://www.fpmiporin.com/

旅行会社、電話会社、保険代理店、損害保険会社、投資顧問会社、生命保険会社に勤務後、 2000年にフリーランスとして独立。生涯の生活設計・家計診断・保険の見直しを専門とし、相談、講師・講演、FP養成講座テキストなどの執筆および監修を行う。

特定の企業に所属せず代理店契約も一切しない数少ないファイナンシャル・プランナーである。

帝京大学非常勤講師、NPO法人FPネットワーク神奈川理事長として学生、社会人、失業者に向き合う一方、生活支援相談相談員、生活困窮者自立支援法に基づく家計支援相談員の指導員として、生活困窮者や精神障害を持つ方への相談や支援も精力的に行っている。

|

|

| | |

| 次回もお楽しみに!! |

|

| 漫画<百万 友輝> |

|

■フリーランスには自身の理由以外にも、取引先の倒産により突然請求代金が支払われないことがあります。

PE共済会の 「連鎖倒産防止制度」は、万が一取引先が倒産した場合でも未回収分の共同受注報酬の代わりとして給付金を受け取れる制度です。

詳しくはこちらをご確認ください。 |

|

| 【 編集・発行 】PE共済会 事務局 |

|

〒108-0074 東京都港区高輪2-15-8 グレイスビル泉岳寺前

フリーダイヤル:0120-994-824 / 一般回線:03-6386-3531

E-mail:kyousaikai@mcea.co.jp

URL :https://pe-kyousai.jp/

*ご意見・お問い合わせはこちらまでお願いいたします。 |

|

|

お知らせ一覧に戻る

|